Какой банк не заблокирует счет. Бизнес жалуется на массовые отказы банков

Почти 500 тысячам предпринимателей в России заблокировали банковские счета за сомнительные операции. Тем, кто попал в «чёрные списки», новые счета скорее всего не откроют. Их подозревают в «обнале». Такие данные «Деловой России» приводит издание Inc.

Что произошло?

Массовые блокировки начались в конце лета и продолжились в сентябре. Банки блокируют счета предпринимателей в рамках закона «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма» (115-ФЗ). Этот закон должен препятствовать использованию малого бизнеса для «отмывания» денег.

Закон действует достаточно давно. Но лишь недавно банкам дали право отказывать в проведении операций и открытии счетов, а также обязали узнавать и документально подтверждать бенефициаров счетов.

Если предприниматель получил непрофильный платёж на расчётный счёт компании, сделал перевод сомнительному деловому партнёру, потратил деньги нецелевым для своего бизнеса способом или заплатил слишком мало налогов с оборота, банк будет задавать вопросы. Особо пристальное внимание получат те ИП и юрлица, снимающие слишком много наличных с дебетовых карт.

Нарушители законов попадают в своеобразные «чёрные списки». В них содержатся: Ф. И. О. физического лица, а в случае с юридическими лицами - наименование, ИНН, ОГРН/ОГРНИП и адрес местонахождения, а также вид отказа в обслуживании: отказ в заключении договора, расторжение по инициативе банка или отказ в исполнении распоряжения.

Что делать?

Банк блокирует счета не мгновенно. Если обнаружится один из подозрительных признаков, то начнётся проверка бизнеса.

В случае попадания в «чёрный список» открыть счета в других банках с большой вероятностью будет невозможно. Но банки смогут сами принимать решение по поводу клиентов из «чёрного списка». Для добросовестных предпринимателей всё же остаётся надежда. Потребуется запастись доказательствами своей добросовестности.

Предпринимателю надо различать счёт юрлица и свой личный счёт. Следует также тщательно проверять своих контрагентов, например, через сайт налоговой. Стараться в электронном виде, следить за наличием актов выполненных работ и содержанием договоров, а также подписывать такие документы с использованием усиленной квалифицированной электронной подписи.

На что обратить внимание?

Центральный банк России ещё в июле 2017 года распространил свои методические рекомендации (№18 и №19) для банков про то, какие операции считать подозрительными. Неблагонадежные клиенты обладают двумя или более признаками из списка:

- наличные составляют более 30% от недельного оборота

- с даты создания юрлица прошло меньше двух лет;

- деятельность, в рамках которой идут операции по зачислению и списанию денег со счета, не создаёт у его владельца обязательств по уплате налогов или налоги минимальны

- деньги поступают на счёт от контрагентов, по чьим счётам проводятся операции с признаками транзитных

- деньги на счёт поступают от контрагента, который одновременно переводит средства на счета других клиентов

- средства поступают на счёт суммами менее 600 тыс. рублей

- наличные снимаются регулярно: каждый день или в течение трёх-пяти дней со дня поступления на счёт

- сумма снятия наличных не превышает 600 тыс. рублей, либо очень близка к дневному лимиту

- обналичивание идёт в конце одного операционного дня и в начале следующего

- у клиента есть несколько корпоративных банковских карт, с которых снимаются деньги, а других операций с ними не производится.

Если вы можете применить эти ситуации к своему бизнесу, то велика вероятность блокировки счетов. Но предупреждён - значит вооружён.

Для заглавной иллюстрации материала использована репродукция картины Владимира Маковского «Крах банка».

Центробанк поручил кредитным организациям активнее искать обналичку и сообщать о сомнительных компаниях налоговикам. Банки будут смотреть и на размер налогов по конкретному параметру, и сравнивать зарплату с НДФЛ и взносами. И еще много чего. Рассказываем, по каким критериям банк посчитает ваш бизнес сомнительным и донесет в налоговую.

Отслеживание налоговых схем

Свежая (от 21.07.2017 № 18-МР) вышла у Центробанка по выявлению налоговых схем.ЦБ хочет, чтобы банки отслеживали у своих клиентов:

- размер налогов и других платежей в бюджет.

Конечно, Центробанк делает приписку: уплата налогов ниже обозначенного уровня не является единственным определяющим фактором для «автоматического» признания факта совершения клиентом сомнительных операций.

Но, в общем, понятно, что теперь это новый повод заблокировать счет.

Есть , как избежать блокировки счета.

Кроме критерия по уровню уплаты налогов ЦБ в предложил банкам следующие:

- со счета не платят зарплату работникам клиента;

- НДФЛ и взносы либо сам размер зарплаты не соответствует среднесписочной численности сотрудников;

- фонд заработной платы установлен из расчета ниже прожиточного минимума;

- перечисляется НДФЛ, но не уплачиваются страховые взносы;

- нет остатка средств на счете или он маленький по сравнению с объемами обычных операций;

- платежи не имеют отношения к затратам, присущим виду деятельности;

- нет связи между основаниями зачисления денег на счет и их последующего списания;

- произошло резкое увеличение оборотов по счету;

- нет платежей, обычных для бизнеса: например, аренды, коммуналки, закупки канцелярских товаров и др.;

- средства зачисляются на счет от контрагентов по договорам с выделением НДС и практически в полном объеме списываются клиентом в пользу контрагентов по объектам, не облагаемым НДС. Банк посмотрит на других своих клиентов, которые занимаются аналогичным бизнесом. И сравнит, что у них происходят с НДС в аналогичных ситуациях.

- IP-адрес,

- МАС-адрес,

- номер SIM-карты,

- номер телефона и т.д.

Т.е. под пристальное внимание могут попасть фирмы, обслуживаемые одной и той же бухгалтерской фирмой, если какой-то из клиентов оказался неблагонадежным.

Банки активно сотрудничают с налоговиками. Чуть что, . И не только. , когда о вашей компании банк сообщит в Росфинмониторинг. Под подозрением даже вклады ИП.

Проблемы с корпоративными картами

(от 21.07.2017 № 19-МР) касается компаний и ИП, которые получают наличку с использованием корпоративных карт. Центробанк считает, что возможными целями таких операций является легализация доходов и помощь террористам.Признаки из , по которым компанию или ИП признают недобросовестным:

- отношение объема получаемых за неделю наличных денег к оборотам по банковским счетам 30 % и больше;

- с даты создания юрлица прошло менее двух лет;

- деятельность клиента, в рамках которой поступают деньги на счет и списываются с него, не создает обязательств по уплате налогов. Или налоговая нагрузка минимальна;

- деньги поступают на счет от контрагентов, по банковским счетам которых идут транзитные операции;

- поступление от контрагента средств на счет клиента происходит с одновременным поступлением денег от того же контрагента на счета других клиентов;

- деньги идут на счет суммами, как правило, не превышающими 600 тыс руб. ;

- снятие налички регулярно: как правило, ежедневно или в срок, не превышающий трех - пяти дней со дня поступления;

- наличности снимают, как правило, не больше 600 тыс руб., либо в сумме, равной или незначительно меньшей установленного банком лимита на день;

- наличные снимаются в конце операционного дня с последующим снятием налички в начале следующего операционного дня;

- у клиента нескольких корпоративных карт, и с их использованием преимущественно проводятся операции по получению наличности.

- периодически анализировать суммы наличности, которая может выдаваться в течение одного операционного дня с использованием всех корпоративных карт клиента;

- проводить не реже одного раза в неделю мониторинг операций клиентов, руководствуясь новой методичкой;

- направлять в Росфинмониторинг сведения о подозрительных клиентах.

И еще: комиссию за снятие наличности будут увеличивать

Недавно отличился Альфа-банк . Уже непонятно, на основании каких конкретно инструкций Центробанка, но с 14 августа он планирует брать 25% процентов комиссии за снятие наличных в определенных ситуациях.Клиентам сообщили, что возьмут 10% от суммы за перечисление остатка средств и 25% за выдачу налички в отношении компаний и ИП, к которым применены меры, предусмотренные законом № 115-ФЗ «О противодействии легализации доходов, полученных преступным путем».

Как понять, кто попадает в черный список, банкиры не уточнили.

Мы разобрали последнего времени, которые всех раздражают. А как ваш банк вставляет палки в колеса бизнесу?

Кому и за что отключат клиент-банк? Этот вопрос в последнее время беспокоит многих главбухов и руководителей компаний. Читайте ниже, кому и за что отключают клиент-банк и как исправить ситуацию, если не хотите остаться без расчетного счета в самый неподходящий момент.

Почему заблокировали «Клиент-банк»?

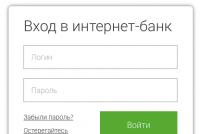

«Клиент-банк» — это система, которая позволяет компании взаимодействовать с банковским учреждением дистанционно, с рабочего места бухгалтера или руководителя. Блокировка системы «Клиент-банк» для фирмы означает приостановление доступа к собственным деньгам на расчетном счете: деньги будут приходить на счет, однако организация не сможет ими воспользоваться, чтобы уплатить налоги или перечислить контрагенту.

Банки и раньше имели право приостанавливать обслуживание расчетных счетов, но ограничивались лишь запросом пояснений по сомнительным операциям. Однако в апреле 2016 года ЦБ РФ порекомендовал банковским учреждениям отключать «Клиент-банк» в определенных случаях (методические рекомендации от 13.04.2016 № 10-МР). Меры призваны противостоять коррупции, выводу капитала из страны и незаконному обналичиванию денежных средств.

Центробанк относит к признакам осуществления компанией противозаконных действий следующие ситуации:

- ежемесячные траты с банковского счета компании составляют меньше 3 млн руб.;

- операции по счету ведутся нерегулярно — сюда относится и сезонность действий по р/с, например, когда сельхозкомпания летом выплачивает сотрудникам зарплату, покупает ГСМ и запчасти для техники, продает собранную продукцию;

- компания не платит с данного счета налоги и взносы в бюджет или же размер этих платежей меньше 0,5% от дебетового оборота по счету;

- размер подоходного налога, который компания платит за сотрудников, косвенно свидетельствует о выплатах части зарплат «в конверте»;

- УК фирмы примерно равен минимальному УК, установленному законом;

- учредитель компании, руководитель и директор — одно и то же лицо;

- фирма зарегистрирована по массовому адресу;

- по адресу, указанному в учредительных документах, нельзя найти руководящий состав фирмы или ее учредителей.

Программное обеспечение банков отслеживает динамику операций по счетам компаний автоматически; при обнаружении одного или нескольких из указанных выше критериев сотрудники начинают наблюдать за р/с вручную, особенно если поведение фирмы за последние месяцы изменилось. Если банк заподозрил, что компания скрывает часть своих доходов и расходов, начинается проверка.

Блокировка «Клиент-банка» юридического лица: что делать?

Перед блокировкой доступа к системе сотрудники банка могут позвонить в компанию и запросить пояснения либо пригласить руководителя на беседу. Банк интересуют отчетность фирмы, копии платежных поручений в бюджет, учредительные документы, договоры аренды используемых помещений, копии договоров с контрагентами, состояние расчетов с госорганами.

Однако банк может заблокировать «Клиент-банк» без предварительного выяснения обстоятельств. В таком случае юрлицу или предпринимателю следует составить пояснение в произвольной форме и предоставить в банк вместе с подтверждающими документами. Чем более подробно фирма пояснит характер операций по р/с, тем быстрее разблокируют доступ к системе «Клиент-банк».

Примеры пояснений:

- У компании было несколько р/с в разных банках, сейчас интенсивнее используется тот, на котором выгоднее тариф на обслуживание.

- Фирма осуществляет сезонную деятельность.

- Произошел резкий спад продаж, сокращены сотрудники.

- Компания начала работу на новых рынках, в том числе за рубежом.

- У предприятия был основной счет в банке, у которого внезапно отозвали лицензию — пришлось задействовать резервный р/с.

В банке рассмотрят ваши доводы, и если они убедительны, то в тот же день или не позднее чем через 10 рабочих дней разблокируют «Клиент-банк».

ВНИМАНИЕ! ЦБ РФ регулярно обновляет базу неблагонадежных клиентов банков. В их число входят компании, которым официально отказывают в проведении операций, принудительно закрывают р/с, а также фирмы, отказавшиеся пояснять по запросу банковских сотрудников операции по счету (пп. 5.2, 11 ст. 7 закона «О противодействии легализации доходов, полученных преступным путем» от 07.08.2001 № 115-ФЗ). Если вы попали в список подозрительных клиентов, то и другие банки могут отказаться с вами сотрудничать.

Итоги

Рекомендации ЦБ РФ по блокировке операций по счету призваны выявлять случаи уклонения от уплаты налогов и обналичивания выручки. На практике признаки неблагонадежности могут быть следствием вполне законных причин, поэтому если вы подтвердите свою добросовестность, сотрудники банка разблокируют доступ к счету. Мы рекомендуем вам иметь несколько расчетных счетов в разных банках, чтобы приостановка операций по одному счету не парализовала деятельность всей компании.

Заблокировать операции по р/с банк может и по требованию налоговой. О том, в каких случаях это может произойти, рассказываем в материале .

Некоторые предприниматели сталкиваются в своей деятельности с блокировкой счёта. И нередко она происходит на основании ФЗ 115. Только не все бизнесмены знают, что является причинами такого действия со стороны банка.

В данном правовом акте говорится о легализации средств, которые были получены незаконно. И если хотя бы раз счёт юридического лица был «заморожен» по подозрению в таких махинациях, то он заносится в чёрный список всех банков.

Однако, есть меры предосторожности соблюдая которые, можно избежать блокировки. О них мы сегодня и поговорим. А также вы узнаете, что делать, если ваш счёт уже постигла неприятная участь.

Блокировка счета по 115 ФЗ

В один прекрасный день бизнесмен может обнаружить, что его счёт заблокирован. Что делать в этом случае, можно ли получить свои деньги и как вести расчёты с контрагентами?

Причины для заморозки счёта — это сомнительные операции, которые проводятся по вашему счёту. К примеру, на счёт вносилась крупная сумма небольшими платежами в течение длительного времени или, наоборот, вы постоянно снимаете большие лимиты. Банкам такие операции не нравятся и часто являются основаниями блокировки.

По 115 ФЗ, кредитная организация вправе заморозить любой счёт, если у неё будут подозрения, что вы занимаетесь отмыванием денег, то есть пытаетесь провести операции, которые делают незаконно полученные средства легальными.

Из закона следует, что . В любом из них есть служба финансового мониторинга, которая пристально следит за операциями по счетам всех клиентов. Чаще всего под заморозку счёта попадают ИП и малый бизнес. Именно их деятельность подразумевает частое снятие, внесение налички, что и вызывает подозрения банков.

Правда, в кредитных организациях работают тоже люди, которые могут ошибаться. И нередко счета блокируют без оснований на то. К примеру, вы законопослушный гражданин, ведущий «правильный» бизнес и никоим образом не связаны с преступными блокировками. В таком случае поможет претензия на незаконную блокировку банком вашего счёта.

Однако, последствия заморозки даже при составлении подобного документа будут неутешительными. Вам придётся доказать, что операции по счёту носят законный характер. Для этого потребуется предоставить все бумаги, подтверждающие этот факт. В них должны отразиться все суммы, которые проходили по вашему счёту до блокировки. Лишь после тщательного изучения предоставленных документов банки принимают решение о разморозке счёта клиента.

Давайте более подробно остановимся на причинах блокировки счёта. Законодательство даёт такое право банкам при наличии следующих поводов:

- если один из контрагентов является террористом (их база находится в любом банке. И даже, если вы не знали, с кем имели дело, то блокировки точно не избежать);

- при проведении операций на сумму свыше 600 000 рублей (именно такой предел вызывает подозрения у Росфинмониторинга. Неважно, снимаете вы деньги, вносите или кому-то переводите);

- стороны сделки проводят операции по поручению лиц, находящихся в розыске;

- у банка появились подозрения, что документы, переданные вами для подтверждения законности проводимой по счёту операции, являются настоящими;

- ФНС заинтересовалась вашим счётом и передала поручение банку заморозить счёт (налоговая также отслеживает операции по счетам банковских клиентов);

- если большое число денежных переводов осуществляется от организации в пользу физических лиц.

Как узнать, заблокирован ли счёт и на какой срок

Если ваш счёт банк заблокирует, вы об этом узнаете в ближайшее время. Никаких операций по нему осуществить вы не сможете. Невозможно внести деньги, снять их или отправить даже на собственную карту. В личном кабинете будет доступна только опция просмотра баланса. Согласитесь, перспектива не из приятных.

О блокировке счёта вы сможете узнать из уст банковского сотрудника. Для этого нужно отправиться в отделение и составить заявление на сообщение причин заморозки. Специалист сделает запрос в соответствующую службу банка, а затем предоставит вам письменное уведомление. Правда, некоторые банки пренебрегают данным действием и клиентам не сообщают о причинах.

В любом случае, все операции приостанавливаются, а вам остаётся только ждать. Средний период блокировки счёта 1,5 месяца. В это время распоряжаться им вы не сможете. Чем быстрее будут предоставлены обосновывающие документы, тем скорее банк займётся рассмотрением вашей заявки на разблокировку.

Лучше с этим не тянуть, так как ваш бизнес в этом случае может потерять прибыль, к тому же придётся искать альтернативные пути расчётов с контрагентами и государственными инстанциями, помимо банковского счёта.

Нередко самое «трезвое» решение в такое ситуации — закрытие счёта. Иногда банки слишком долго рассматривают документы, что пагубно сказывается на бизнесе, особенно, если сумма на счету крупная. При разрыве договора с банком вы получите доступ к собственным средствам.

Как избежать блокировки счёта

Соблюдая некоторые правила, вы сможете избежать заморозки счёта. При любой банковской операции нужно быть крайне осторожным, а разобраться в их тонкостях вам поможет наша таблица.

| Что «не любят» банки | Советы |

| У компании несколько счетов, по каждому из которых ведутся разные операции (например, по одному оплачиваются налоги, а по-другому осуществляются расчёты с контрагентами) | По возможности, используйте один счёт для ведения всех операций в вашей деятельности или сократите их число до минимально возможных |

| «Массовый» юридический адрес (существуют конторы, которые за плату регистрируют на одном адресе большое число разных компаний) | Уважающей себя компании лучше иметь индивидуальный юридический адрес, который будет подтверждён документально |

| Возраст директора до 22 лет либо старше 60-ти | Банки больше доверяют директорам в возрасте от 35 до 55 |

| Учредитель компании является одновременно учредителем ещё нескольких фирм | В этом случае знайте, что вы всегда будете под подозрением у банков |

| Назначение платежа сформулировано неясно | В любой платёжке указывайте чёткие реквизиты договоров или прочие основания для перевода средств |

| Руководитель не выходит на связь с банком | Если вы меняете номер телефона, обязательно проинформируйте об этом банк |

| Налог к оплате слишком низкий | Узнайте среднюю сумму налогов к уплате по нагрузке в отрасли. Тот, который уплачиваете вы, не должен быть ниже |

| В штате компании только генеральный директор | Лучше иметь небольшой штат из наёмных работников, должностные обязанности которых чётко делегированы |

Что делать при блокировке счёта

Многие бизнесмены считают, что при блокировке одного счёта, не составит труда и продолжать деятельность. Однако, они ошибаются. Даже при обращении в другую кредитную организацию вам могут отказать в открытии нового счёта.

Как только ваш счёт заморожен, эта информация рассылается во все банки, а потому обращение в другой банк ситуацию не исправит. Данная мера является законной, и противостоять ей вы не вправе.

При блокировке счёта вам понадобится выполнить следующие действия, чтобы получить доступ к своим деньгам максимально быстро:

- узнайте причину заморозки (банк предоставит вам письменный ответ, на основе которого нужно действовать дальше);

- подготовьте пакет документов, обосновывающий операции по счёту (например, бумаги, подтверждающие крупную покупку для целей бизнеса);

- если счёт заблокирован по решению суда, то вам нужно составить апелляцию (суд рассмотрит ситуацию и, если не найдёт причин для заморозки, то ваш счёт быстро станет доступным);

- при возможности обратитесь в юридические компании, оказывающие консультации. Ситуации бывают разные, а опытные специалисты подскажут, как разобраться быстрее;

- закрыть счёт, если банк долго тянет и не идёт вам навстречу (если вы действительно выполняли операции в рамках закона).

Банки, которые редко блокируют расчетные счета ИП и ООО

Ниже представлен список банков с самыми выгодными условиями в России.

По данным «Деловой России», почти полумиллиону предпринимателей заблокировали банковские счета. Попавшим в черный список новый счет не откроют. На Восточном экономическом форуме в начале сентября предприниматель пожаловался на это главе «Сбербанка» Герману Грефу и услышал в ответ, что малый бизнес - «фабрика по отмыванию доходов». Что происходит на рынке, как избежать блокировки и не попасть в черный список?

Как рассказал Inc. руководитель Центра финансово-кредитной поддержки «Деловой России» Алексей Порошин, с начала 2017 года российские банки заблокировали около 500 тысяч расчетных счетов предпринимателей. Банки блокируют счета предпринимателей в рамках закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (115-ФЗ), препятствующего использованию малого бизнеса для «отмывания» денежных средств.

Закон действует с 2001 года, кардинальных изменений в нем не было с 2016 года, но в последнее время Центробанк ужесточил регулирование сферы банковского обслуживания предпринимателей, рассказывает заместитель директора по управлению рисками банка «Точка» Николай Тимофеев . Например, банкам дали право отказывать в проведении операций и открытии счетов, добавили требование знать и документально подтверждать бенефициарных владельцев, объясняет он.

Банк будет задавать вопросы, если предприниматель получил непрофильный платеж на расчетный счет (например, ресторатор получил деньги за стройматериалы); потратил деньги нецелевым для своего бизнеса способом (собственник бизнеса купил автомобиль) или заплатил недостаточно налогов с оборота. По словам нижегородского предпринимателя Германа Князева (руководит «Аптечной сетью-ПиК-Н. Н»), сейчас любое предприятие сталкивается с новыми требованиями: «Может, счет пока блокировали не у каждого, но точно всем приходилось давать объяснения и предоставлять кучу документов для обычных хозяйственных операций», - отметил он в разговоре с Inc. Его пост в Facebook «120 способов, как банк заблокирует ваши счета, внесёт вас в чёрный список, закроет ваш бизнес без судебного решения» - по мотивам встречи с «Альфа Банком» - собрал более 3 тыс. лайков и почти 1,4 тыс. перепостов.

Предприниматели жалуются, что банки блокируют им счета и отказывают в обслуживании без объяснения причин. Владелица компании по переплавке отходов алюминия Ирина из Москвы (попросила об анонимности - из-за потенциальных проблем с банком) столкнулась с блокировкой счета дважды - в «Промсвязьбанке» и в «Росевробанке» . Ее компания существует 10 лет, со временем из производственной трансформировалась в торгово-посредническую. В начале 2017 года «Промсвязьбанк», в котором фирма обслуживалась несколько лет, заблокировал счет после перевода денег с расчетного счета фирмы на расчетный счет ИП-учредителя. В «Росевробанке» Ирина несколько раз встречалась с руководством отделения: они оценивали балансы компании на предмет «фирмы-однодневки». Но через месяц банк отказал в дистанционном обслуживании с формулировкой «подозрительные движения по счёту» без объяснения причин. После чего предпринимательнице предложили проводить транзакции в отделении, лично.

На что обратить внимание

В июле 2017 года ЦБ объяснил банкам, какие операции считать подозрительными (перечень - в двух документах: Методические рекомендации ЦБ РФ от 21 июля 2017 года №18-МР и Методические рекомендации ЦБ РФ №19-МР от 21 июля 2017 года). ЦБ отметил, что видит увеличение объемов операций по снятию юридическими лицами и ИП средств с дебетовых карт, что может свидетельствовать о незаконном использовании этих денег. Регулятор упрекнул кредитные организации в формальном отношении к исполнению 115-ФЗ, рекомендовал ужесточить контроль в этом направлении и передавать информацию о клиентах, которые совершают подозрительные операции. Неблагонадежные клиенты, по мнению ЦБ, обладают двумя или более признаками из списка:

наличные составляют более 30% от недельного оборота;

с даты создания юридического лица прошло менее двух лет;

деятельность, в рамках которой производятся операции по зачислению и списанию средств со счета, не создает у его владельца обязательств по уплате налогов либо налоговая нагрузка является минимальной;

деньги поступают на счет от контрагентов, по чьим банковским счетам проводятся операции с признаками транзитных;

деньги на счет поступают от контрагента, который одновременно переводит средства на счета других клиентов;

средства, как правило, поступают на счет суммами, не превышающими 600 тыс. рублей;

снятие наличных осуществляется регулярно, ежедневно или в течение трех-пяти дней со дня поступления;

снятие наличных в сумме, не превышающей 600 тыс. рублей, либо в сумме, близкой к максимальному объёму средств, который может выдаваться клиенту в течение одного операционного дня;

деньги снимаются в конце одного операционного дня и снова - в начале следующего;

у клиента несколько корпоративных карт, через которые снимаются наличные, а других операций почти нет.

Новые правила угрожают практически любому бизнесу, который работает с наличкой - от сферы услуг до туристической отрасли, замечает Порошин из «Деловой России ».

Например, курьерская фирма, которая работает с интернет-магазинами и принимает деньги от покупателей, будет получать больше 30% налички от оборота в день, и первые два года компания будет под «прицелом» банка, говорит управляющий партнер юридической компании «Зарцын, Янковский и партнеры» Людмила Харитонова . Налоговая нагрузка такой компании будет минимальной - курьерские фирмы чаще всего работают по агентским договорам и платят налоги только со своего вознаграждения, а не с полной суммы, проходящей по счету.

Предпринимателю нужно различать счет юридического лица и свой личный. Если он переведет деньги, полученные от контрагента на личный счет или карту, а затем снимет их в ближайшем банкомате - банк расценит это действие как подозрительную операцию, обращает внимание руководитель службы финмониторинга МДМ-банка Алексей Бородачев.

Банк не сразу заблокирует счет, но, обнаружив один из подозрительных признаков, начинает проверку предпринимателя, отмечает собеседник Inc. в одном из крупных российских банков (попросил об анонимности). Клиента приглашают в отделение на беседу, запрашивая у него документацию по операции. До выяснения обстоятельств блокируется только удаленный доступ к расчетному счету - условия предоставления этой услуги прописываются в договоре, его нужно внимательно читать при открытии счета.

В июне в черном списке ЦБ находилось около 200 тыс. клиентов, к сентябрю их число выросло до 500 тыс. Предприниматели из этого списка столкнутся с трудностями при открытии расчетного счета в любом российском банке, считает генеральный директор Billion Business Consult Анастасия Пронина . Банк обязан уведомить о признаках незаконных операций Центробанк и Росфинмониторинг , а они вносят компанию в список сомнительных клиентов. С июня 2017 года регуляторы обмениваются этой базой клиентов со всеми банками.

Даже если компания попала в «черный список», это не значит, что на бизнесе можно ставить крест. У банка есть право самостоятельно принимать решение по поводу клиентов из «черного» списка, отмечает Тимофеев из «Точки». Эти списки носят рекомендательный характер, и банки более пристально оценивают таких клиентов, а не с ходу отказывают им в обслуживании, говорит он. Если вас приглашают на беседу и запрашивают документы по вашему бизнесу, важно доказать банку свою благонадежность.

Банкам проще проявить бдительность, чем разбираться в каждом конкретном случае, отмечает первый заместитель председателя ЦБ с 2002 по 2004 год Олег Вьюгин . Центробанк давно ужесточает требования вытекающие из закона 115-ФЗ, постепенно закрывая все возможные лазейки, говорит Вьюгин. Нарушение 115-ФЗ является одной из основных причин отзыва лицензий у банков - в 2016 году из-за несоответствия требованиям этого закона ЦБ отозвал 30% лицензий.

Предпринимателям остается пристально проверять контрагентов (например, через сайт ФНС). За перевод денег сомнительным партнерам банк может заблокировать предпринимателю счет. Как отмечает специалист «Тинькофф-банка» , к ним относятся:

фирмы, которые находятся в местах массовой регистрации;

компании, директор которых возглавляет несколько фирм одновременно;

контрагенты, в отношении которых заведено множество арбитражных дел, исков от контрагентов за неисполнение обязательств, открыты исполнительные листы за неуплату налогов.