Перекредитование кредита под меньший процент в сбербанке. Что входит в программу? Как осуществляется перекредитование в Сбербанке

Оформление кредита - это самый простой способ приобрести имущество, которое нет возможности купить сразу и за наличные деньги. Однако это далеко не всегда хорошая идея. Часто долгосрочные займы превращаются в настоящую кабалу, так как заемщик не в состоянии их погасить. В этом случае соломинкой для утопающего является перекредитование в Сбербанке. Как оно осуществляется? И на каких условиях? Об этом и говорим далее.

Краткая суть перекредитования

Перекредитование представляет собой новый кредит, предоставляющий возможность погасить старый заем. При этом предыдущая ссуда должна быть переоформлена на большую сумму и в другом банке. И хотя подобные программы есть далеко не во всех кредитных организациях, они есть в Сбербанке России. О том, как работает перекредитование в Сбербанке, расскажем дальше.

Программы по в Сбербанке

На данный момент в Сбербанке действуют следующие :

- по рефинансированию жилищных займов;

- по потребительскому кредитованию с целью рефинансирования.

Что это за программа рефинансирования ипотечных займов?

Если у вас большой и неподъемный ипотечный заем, есть смысл выбрать перекредитование При этом данная программа рассчитана не только на полноценное погашение «дорогой» ипотеки, но и на получение новой ссуды на строительство жилого дома или квартиры по желанию (при условии, что вы получите разрешение на право собственности). Итак, каковы же условия подобного кредитования?

Описывая условия предоставления ссуды, будем предельно кратки. Во-первых, кредит выдается в национальной валюте и на сумму не менее 300 000 рублей. В свою очередь, максимум, на что можно рассчитывать, так это на сумму, не превышающую 80% от общей стоимости вторичного или первичного жилья - раз, и не больше остатка суммы вашего долга по предыдущему займу - два. К слову, при обеспечении залоговым имуществом итоговая сумма ссуды также не превысит 80% от оценки экспертов.

Во-вторых, перекредитование в Сбербанке предполагает взять ссуду без традиционного комиссионного сбора за выдачу на срок до 30 лет.

Каковы процентные ставки по ипотечному рефинансированию?

Размер ставки по программе ипотечного рефинансирования в Сбербанке напрямую зависит от предполагаемого максимального срока по выдаваемому кредиту, а также от того, являетесь ли вы зарплатным клиентом данного финансового учреждения. Например, при сроке до 10 лет размер ставки по займу для зарплатных клиентов составит 13,75% , до 20 лет - 14%, а до 30 - 14,25% годовых. В случае же, если вы не являетесь клиентом Сбербанка и оформляете здесь кредит впервые, смело прибавляйте к вышеупомянутой базовой ставке еще по 0,5% годовых.

Каковы требования к залоговому имуществу?

Если вы хотите получить перекредитование в Сбербанке, будьте готовы к предоставлению залога. В качестве него можно предоставлять готовое или строящееся жилье, на которое ранее уже и был оформлен ипотечный заем. Либо вы можете отдать под залог любое другое ценное имущество, равноценное выдаваемой сумме займа. При желании вместо вещественного обеспечения вы имеете право внести залог в размере не менее 3 000 000 рублей.

Страховка: нужна или нет?

При оформлении договора по рефинансированию кредита в Сбербанке будьте готовы к обязательному страхованию. В частности, вам предстоит застраховать ваше залоговое имущество от возможного повреждения, утраты или полного уничтожения в результате стихийного бедствия. Срок страхования напрямую зависит от сроков действия вашего кредитного договора.

Возможно ли перекредитование в Сбербанке и для кого?

Перекредитование для россиян возможно, но при условии, что они соответствуют установленным требованиям банка. Что это за правила? Например, на момент подачи кредитной заявки вы не должны быть младше 21 года, но и не старше 75 лет. У вас также должен быть полугодовой стаж на текущем месте работы и общий стаж за предыдущие 5 лет - от 1 года.

Кроме того, ипотечное перекредитование предполагает привлечение не менее трех созаемщиков. Это могут быть физические лица, но с доходом, соответствующим максимальному размеру банковской ссуды. Одним из созаемщиков может выступать ваша законная супруга или супруг.

Какие документы нужны для оформления?

Отвечая на главный вопрос «можно ли сделать перекредитование в Сбербанке», скажем: "Да. Можно". При соответствии требованиям банка и наличии следующих документов:

- паспорта;

- оригинала свидетельства о рождении детей (если есть);

- оригинала свидетельства о браке (если в нем состоите);

- паспорта и документов, которые указывают на родство с вами (в случае если в роли созаемщиков выступают ваши родственники) и т. д.

Это общий список документов. Однако он может варьироваться и дополняться по решению банка.

Как погашать кредит по

Погашается подобный заем ежемесячными аннуитетными (проще говоря, равными) суммами. Выполняется погашение следующими способами:

- в кассах филиалов банка;

- в терминалах самообслуживания;

- в банкоматах;

- при помощи интернет-банкинга;

- через мобильный банк.

Возможно ли перекредитование автокредита в Сбербанке, мы расскажем дальше.

Программа потребительского кредитования

Помимо ипотечного, у многих заемщиков могут возникать проблемы с автокредитами. Вот только перекредитование подобных займов не предусмотрено. Однако в Сбербанке для этих целей действует другая программа потребительского займа с целью дальнейшего перекредитования. В чем особенности данного банковского продукта?

Главная особенность этой программы заключается в том, что с ее помощью можно погасить до пяти текущих займов, полученных у других кредиторов. Например, это могут быть потребительские ссуды, автокредиты, а также текущая задолженность по актуальному овердрафту или пластиковой карте.

Кроме того, при соответствии требованиям банка у каждого заемщика есть возможность получить требуемую сумму без представления трудовой книжки и справки о доходах. К тому же эта программа не предполагает наличие комиссионного сбора за выдачу кредитной суммы и не требует предоставления предмета залога.

Каковы условия кредитования по потребительской программе?

Подать заявку на данный заем можно в режиме онлайн либо при личном визите в один из действующих филиалов организации. Он, как правило, предоставляется в национальной валюте, срок кредитования составляет минимум 3 месяца, максимум - 5 лет. При этом допустимая сумма не должна превышать 1 000 000 рублей, а базовая процентная ставка стартует от 17,5%.

Каковы требования к кредитам для рефинансирования?

Для данной программы характерно избирательное отношение к кредитам, подлежащим рефинансированию в Сбербанке. Так, например, действующий срок по кредиту не должен быть менее полугода, а до конца его погашения - не меньше трех месяцев. Кроме того, ваш проблемный кредит не должен быть просрочен. Как минимум в течение полугода вы должны исправно погашать его и не допускать просрочек.

Каковы требования к заемщикам?

В отличие от предыдущей программы, оформить данный заем могут лица в возрасте от 21 до 65 лет. Все остальные требования, включая общий и текущий стаж работы, идентичны. Вот так и работает перекредитование в Сбербанке. Отзывы клиентов помогут вам получить общее представление о программах.

Что говорят о программах рефинансирования Сбербанка?

Для того чтобы понять, насколько выгодны программы рефинансирования в Сбербанке, обратимся к отзывам. Например, одним гражданам нравится ипотечное перекредитование, так как оно позволило им снять с себя груз непосильного кредита. Другие считают наиболее привлекательными условия потребительского займа с целью дальнейшего рефинансирования, так как они позволяют перекрыть до пяти крупных кредитов. Третьих не устраивает привлечение созаемщиков. Четвертым нравится приемлемый процент и отсутствие комиссии.

Стал вопрос о том, чтобы оформить рефинансирование собственного текущего кредита в Сбербанке? Тогда эта статья точно для вас. Ниже постараемся детально рассмотреть абсолютно все условия, на которых можно выполнить данную операцию. А также какие дополнительные банковские продукты предлагает Сбербанк.

Что такое рефинансирование и в чем суть данной услуги?

Каждый человек, который имеет один или несколько кредитов в разных банках, может воспользоваться рефинансированием в Сбербанке (так называемое перекредитование в Сбербанке). Для чего необходима такая процедура? Прежде всего любой клиент может за счет данной программы перераспределить свои обязательные выплаты по займам в других банках и окончательно погасить все долги. Такая манипуляция очень актуальна для того клиента, у которого открыты сразу несколько кредитов, поскольку это поможет избавиться от нескольких платежей одновременно.

Если же у человека есть только один кредит, при этом он был оформлен на крайне невыгодных условиях, то перекредитование в Сбербанке поможет уменьшить сумму выплат. Но необходимо учитывать и тот факт, что воспользоваться такой услугой может только тот гражданин, который не допускал просрочек по ежемесячным платежам.

Почему идеальным банком для рефинансирования является именно Сбербанк? Перекредитование потребительских кредитов здесь распространено, и этому есть несколько причин, а именно:

Возможность получить рефинансирование под низкий процент;

Продление срока выплаты задолженности;

Оптимизация собственных расходов по уплате кредита;

Возможность сосредоточить все свои кредитные обязательства в одной банковской структуре.

И это лишь небольшой перечень услуг, которые могут быть доступными любому клиенту.

Что необходимо знать и помнить о рефинансировании

Какими способами производится перекредитование кредита в Сбербанке? Если воспользоваться услугой рефинансирования от Сбербанка, то можно переоформить ипотеку и таким образом на порядок уменьшить переплату. Как это сделать? Существует два способа, а именно:

В первом случае снижается процент;

Во втором случае увеличивается срок выплаты по ипотеке.

Помимо этого, у человека есть возможность переоформить проблемную задолженность, которая образовалась в Сбербанке. Это может быть как кредитная карта, так и кредит на потребительские нужды. А в некоторых случаях при наличии этих двух проблем одновременно и то, и другое.

Кто может обратиться за перекредитованием в Сбербанк?

Перекредитование в Сбербанке (отзывы это подтверждают) возможно не для каждого клиента. Все дело в том, что для данной операции необходимо, помимо основного пакета документов, соблюсти еще несколько важных деталей, а именно:

Ограничения по возрастной категории: заемщику должно быть от 21 и до 75 лет;

Стаж работы на текущем месте труда не менее 6 месяцев;

Общий трудовой стаж за последние пять лет: минимум 1 год официального трудоустройства;

При совершении перекредитования у заемщика должны быть как минимум два поручителя с официальным доходом;

Если лицо состоит в браке, то вторая половина автоматически становится поручителем.

При этом человек, который планирует получить перекредитование в Сбербанке, должен знать и иметь в виду, что кредит в Сбербанке долговую нагрузку не облегчает, данное учреждение только уменьшает в разы ежемесячную плату.

Чтобы обратиться за консультацией в отделение банка, будущему заемщику необходимо предоставить документальное подтверждение своей финансовой состоятельности. Иными словами, справку о своих доходах. Консультант банка сможет рассчитать количество кредитов согласно сумме белой заработной платы. И если займов было взято на порядок выше, чем это позволяет выплачивать статья доходов человека, то банк может отказать такому лицу в рефинансировании.

Какие документы потребуются от частного лица?

Если вопрос о перекредитовании стал довольно остро, то необходимо прийти в ближайшее представительство Сбербанка. Уже на месте банковский консультант предложит человеку заполнить анкету и попросит предоставить следующий пакет документов:

Паспорт с регистрацией;

Если у человека временная регистрация, то необходима справка, подтверждающая, что регистрация действительна;

Справку о доходах за последние 6 месяцев;

Трудовую книгу;

Свидетельство о браке при условии, что человек состоит в официальных отношениях;

Если есть дети, то их свидетельства о рождении;

Для мужчин младше 27 лет обязательное предъявление военного билета;

Полный пакет документов из финансовой структуры, где изначально оформлялся кредит;

Справку, подтверждающую отсутствие задолженности и просрочек;

Повторную оценку залогового имущества.

При наличии всех вышеперечисленных документов, рассмотрение по заявке человека происходит от 3 и до 7 рабочих дней.

Как происходит перекредитование кредита в Сбербанке?

Перекредитование Сбербанка физическим лицам имеет свои особенности. Полная процедура рефинансирования частного лица, проходит в несколько этапов. Самое главное для заемщика, это собрать и предоставить в финансовое учреждение полный пакет документов для оформления соответствующей сделки.

На положительный ответ влияют несколько факторов, а именно:

Наличие собственного имущества;

Стабильный доход;

Хорошая кредитная история в других финансовых структурах.

Что дальше?

После того как клиент подал в банк необходимую информацию, и было принято положительное решение о предоставлении возможности перекредитования, то финансовая структура выплачивает заем другому банку.

Стоит отметить, что быстрое решение по рефинансированию могут ожидать те лица, у которых оформлена ипотека и у кого есть хорошее подспорье в виде собственной недвижимости. Перекредитование ипотеки Сбербанк произведет наиболее охотно. При этом немаловажную роль играет и кредитная история, поскольку если выяснятся просрочки по платежам в других банках, то финансовое учреждение может отказать в операции рефинансирования без объяснения причин.

И хорошая новость: если человек уже пользовался кредитными продуктами от Сбербанка и выплатил их без просрочек, то на повторный кредит ему могут снизить процентную ставку. Таким образом, перекредитование в Сбербанке можно сделать только при наличии хорошей кредитной истории.

Что касается рассмотрения подачи заявления по поводу рефинансирования кредита. Стоит отметить, что при первом обращении в банк, как было описано выше, заявка рассматривается до 7 рабочих дней. А при повторном обращении заявление рассматривается в течение 2 рабочих дней.

При подтверждении рефинансирования оплата в другое финансовое учреждение поступает в течение месяца.

Как получить перекредитование в Сбербанке?

Каждый человек мечтает иметь собственное жилище. Поэтому многие люди и соглашаются на длительный процесс приобретения недвижимости с помощью ипотеки или кредита. Но довольно часто процентные ставки имеют свойство дорожать, поскольку курс валюты не всегда устойчив. И в этом случае у человека появляется острая нужда в рефинансировании долгосрочного займа. Перекредитование ипотеки Сбербанк также может взять на себя.

Важно понимать, что ипотека - это очень серьезный шаг и чтобы ее оформить необходимо иметь поручителей и гарантии. Сбербанк может полностью оплатить ипотеку человека в другой финансовой структуре и долг полностью аннулируется. Но человеку для проведения такой финансовой операции нужен будет второй поручитель.

Проценты перекредитования

Под какой процент производится перекредитование в Сбербанке? Условия рефинансирования таковы: в основном кредитная ставка по данному банковскому продукту колеблется от 12.25 % и до 12.75 %. При установлении точной цифры огромную роль играет количество лет. Иными словами, на сколько лет человек оформляет ипотеку. Помимо этого, если должник ранее не пользовался услугами Сбербанка, то данное финансовое учреждение может увеличить кредитную ставку еще на 1 %.

Есть ли процедура рефинансирования потребительских кредитов в Сбербанке?

Возникает вопрос: осуществляет ли Сбербанк перекредитование потребительских кредитов? Достаточно часто человек может оформить одновременно несколько кредитов в разных финансовых учреждениях. Как правило, такие кредитные продукты не превышают 100 000 рублей. Но при этом ежемесячная сумма платежа может стать непосильной ношей для человека. В этом случае абсолютно все добросовестные клиенты могут воспользоваться услугой рефинансирования кредита. Такая банковская операция выполняется достаточно легко, а перечень документов тот же, что и при других видах перекредитования.

Можно ли рефинансировать автокредит в Сбербанке?

Данная услуга доступна при одном условии - сумма задолженности по потребительским займам не должна превышать максимальный порог в 1,5 миллиона рублей. Что касается срока выдачи такого кредитного продукта, то он может колебаться от нескольких месяцев и до пяти лет. При этом если человек ранее пользовался услугами Сбербанка и у него хорошая кредитная история, то процентная ставка будет в размере 17%. Ну а для лиц, которые ранее не обращались в Сбербанк, процентная ставка составит немного больше, а именно от 18,5% и до 21,5% годовых.

При рефинансировании автокредита необходимо учитывать важнейшую деталь. Просрочек по платежам быть не должно, иначе банк в такой услуге откажет.

Что касается требований к заемщику, то у него не должно быть оформлено свыше пяти кредитов. А сам автокредит должен быть оформлен как минимум шесть месяцев назад и до окончания полной выплаты должно еще оставаться минимум три месяца.

Сбербанк предусматривает возможность пересмотра условий кредита, в целях снижения ежемесячных выплат. Рефинансирование кредита в Сбербанке для физических лиц связано с изменяемой ставкой эмиссии рубля в Центральном банке. В последнее время, она меняется достаточно часто, следовательно, клиенты Сбербанка и других банков имеют большие возможности для пересмотра ранее взятых кредитов.

Условия рефинансирования кредитов в Сбербанке

Среди предлагаемых Сбербанком, также предоставлена и программа для рефинансирования. В отличии от или , данная процедура подразумевает перевод любых займов из других банков в Сбербанк на выгодных условиях. Клиент, воспользовавшись данной программой кредитования, после перерасчета, получает другую процентную ставку, а также меньшую сумму единоразовых платежей. С помощью данной программы можно объединить до 5 кредитов. Чтобы воспользоваться рефинансированием, нужно соблюдать самое важное требование - отсутствие задолженностей по займам.Основные условия:- тип кредита: потребительский, кредит на авто, на дебетовой карте, ипотечный, задолженность по кредитной карте;

- время действия договора - от 3 месяцев до 5 лет;

- своевременность оплаты платежей на протяжении всего срока;

- минимальная сумма кредита;

- максимальная сумма кредита.

Расчёт процентных ставок рефинансирования

Первое, что интересует клиентов при оформлении договора рефинансирования - процентная ставка. Выгодные варианты по перекредитованию представлены для зарплатных клиентов. Взносы по кредиту выплачиваются с отчислений зарплаты. Конечная ставка по кредиту снижается почти на 1 %, если есть полис страхования жизни. Процентная ставка определяется ставкой Центрального банка, размером кредита и сроком заключения договора.

Для примерного расчета условий рефинансирования можно использовать калькулятор кредита на официальном сайте Сбербанка. Данный инструмент укажет примерную сумму ежемесячных выплат в зависимости от срока кредитования и процентной ставки.

Требуемые документы

Сбербанком установлен следующий список документов, включающий, как документы, необходимые для рассмотрения заявления, так и документы по рефинансируемым кредитам.Справка НДФЛ-2 и данные о трудоустройстве не являются обязательными для предоставления, если запрос займа равен долгу перед кредитором. Информация о платежеспособности просто переносится из одного банка в другой. Если есть желание увеличить кредит, то потребуется дополнительная оценка платежеспособности и дополнительное залоговое имущество.

Порядок оформления

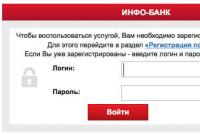

Первый этап перекредитования - написание соответствующего заявления. В нем указываются финансовые организации, с помощью которых предполагается рефинансирование на более выгодных условиях. Также указывается сумма оставшихся задолженностей. Очень удобно приводить ссылки на договоры и составлять макеты заявления в электронной форме. Правильно составить заявление помогут консультанты банка.Поданное заявление и требуемый список документов будет рассматриваться Сбербанком в течение 2-х дней. Ответ может быть как положительным, так и отрицательным. Это решается сотрудниками банка в зависимости от многих условий. В случае положительного ответа, Сбербанк оповестит об этом при помощи или по телефону, оставленному в заявлении.

Главные особенности жилищного рефинансирования

По ипотечным кредитам рефинансирование проводится довольно часто. так как ввиду большого размера общей суммы кредита, важную роль играет даже 0,5 % ставки.Для изменения условий ипотечного кредита необходимо, чтобы:

- жилье было застраховано и все взносы были своевременно уплачены;

- при договоре рефинансирования недвижимость регистрировалась как обеспечение;

- максимальный взнос не превышал 80 % от стоимости жилья.

Физическому лицу в 2018 году, какие условия действуют в настоящий момент, и какие могут быть подводные камни, о которых вам следовало бы знать.

Что такое рефинансирование

- Прежде всего объясним, что же значит это слово.

- Оформление старого кредита на новых условиях

- Консолидация нескольких кредитов в один

- Объединение нескольких продуктов из разных банков в кредит одного банка

Суть этого всего одна и та же: взять новый кредит на более выгодных условиях, с целью погасить старые. При этом вы получаете ставку ниже, чем было до этого, что является несомненным плюсом. И вы можете консолидировать до пяти кредитов в один, получив таким образом единый день погашения. Это также является несомненным плюсом.

Краткое описание программы

Вначале вкратце приведём, что же , затем более разберём всё по пунктам и поясним вам.

- Объединение до пяти кредитных продуктов в один

- Ставка от 11,5 процентов

- На сумму от тридцати тысяч до трёх миллионов рублей

- Сроком погашения от трёх месяцев до семи лет

- Для оформления достаточно паспорта и сведений из интернет-банка по каждому из кредитов

- Возможность получить сумму сверх необходимой для закрытия старых кредитов

- Банк не берёт комиссии за оформление

- Не требуется поручительство третьих лиц

Если обобщить приведённый выше список, то получается, что вам нужно платить всего раз в месяц по одному продукту, и это вместо погашения пяти разных долгов. Также у вас будет процентная ставка ниже, чем была до этого. Плюс ко всему снижается объём ежемесячных платежей за счёт того, что срок погашения будет увеличен относительно первоначального.

Ещё одним плюсом оформления такого продукта будет то, что вы сможете получить дополнительную сумму сверху. Например, у вас есть несколько открытых кредитов , один из которых оформлен в Сбербанке, и вам срочно понадобилось сделать какую-либо покупку, и деньги копить не хочется. Тогда вы просто оформляете рефинансирование кредита Сбербанка в Сбербанке (для физических лиц в 2018 году условия очень привлекательны), и не только закрываете имевшиеся задолженности, но и получаете дополнительные средства на так необходимую покупку.

Что нужно для оформления

Есть два варианта рефинансирования: только на погашение имеющихся долгов или же с некоторой дополнительной суммой. От этого зависит, что именно от вас потребуется.

- Паспорт

- Выписка из интернет-банка по действующим кредитам

- Справка 2-НДФЛ для дополнительной суммы

- Копия трудовой книжки

В случае, если вы являетесь зарплатным клиентом Сбербанка, для получения дополнительных средств вам не нужно будет предоставлять .

Выписка из интернет-банка

Данный документ должен быть оформлен в нужном виде, чтобы вам оформили рефинансирование, и содержать следующую информацию:

- Тип кредита

- Номер договора кредитования

- Дата заключения долговых обязательств

- Дата внесения последнего платежа

- Наименование банка, выдавшего ссуду

- Номер кредитного счёта

- Общая сумма кредитования

- Текущая задолженность

- Способ погашения долга

- Ставка по кредиту

- Валюта

Это касается любого типа кредитования, будь то потребительский, рассрочка на приобретение товаров, автокредит или прочие, по которым предусмотрено рефинансирование.

Чем заменить 2-НДФЛ

В случае, если у вас нет возможности предоставить подобную справку в банк, а переоформить старые долги всё же нужно, не отчаивайтесь. Вместо этого можно предоставить другие документы.

- Справка по форме организации, где вы работаете

- Налоговая декларация

- Справка о полученной за последний месяц пенсии

Если же у вас есть депозит в Сбербанке, то всё становится гораздо проще, вам не будут нужны какие-либо справки даже в случае, если вам необходима дополнительная сумма денег.

Что можно рефинансировать

Рассмотрим более подробно, какие продукты можно переоформить по данной программе.

- Нецелевой кредит

- Кредитка

- Автокредит

- Дебетовая карта с овердрафтом

В случае, если вы хотите рефинансировать кредит Сбербанка, то такая возможность предоставляется клиентам, которые одновременно с этим собираются погасить долг в другом банке. Т.е. в таком случае погашению подлежат минимум два продукта. Если же это изначально займ, оформленный в сторонней организации, то можно погасить даже один продукт.

Также к рефинансируемым продуктам выдвигаются определённые требования. На протяжении предыдущих двенадцати месяцев они должны были своевременно погашаться, и за весь период их действия они не должны были подвергаться реструктуризации. Только в этом случае вы сможете подать заявку, и её одобрят.

К слову, для вашего удобства мы предлагаем оформлять заявку онлайн, прямо с нашего сайта. В таком случае вы экономите время и силы, ведь наши сотрудники смогут вам подсказать что-то и ответить на все интересующие вас вопросы.

Требования к клиентам

К заёмщикам у банка довольно простые требования, так что оформить себе этот продукт смогут многие желающие.

- Возраст от 21 года

- Максимальный возраст 65 лет на момент последнего платежа

- На нынешнем месте работы стаж должен быть не менее полугода

- Общий трудовой стаж за предшествующие пять лет должен быть не менее одного года

- Кредит можно получить:

- По месту постоянной или временной регистрации

- В случае, если вы зарплатный клиент, то в любом отделении банка

После того, как вы подали заявку в отделении банка или же через наш сайт, что гораздо удобнее, максимум через два дня вы получите ответ. С нашим сервисом всё происходит значительно быстрее и процент одобренных заявок выше. Также следует учесть, что чем больше вы документов предоставите, тем выше шанс одобрения. Например, если вас интересует только рефинансирование, без дополнительной суммы, банк требует от клиента паспорт и выписку из интернет-банка. Ничего не говорится про справки о доходах, но вед вам никто не запрещает это сделать. Тогда вероятность положительного ответа по заявке возрастёт.

Способ выдачи средств

После того, как вам будет одобрена заявка и согласованы все нюансы, Сбербанк выполняет денежный перевод в счёт погашения имеющейся задолженности в стороннем банке, при этом комиссия не взымается. Если же вы оформляли рефинансирование с дополнительной суммой, то вам также единовременно зачисляется одобренная сумма на текущий счёт в банке или счёт дебетовой карты.

Досрочное погашение

Как и в прочих продуктах Сбербанка, здесь предусмотрена возможность досрочного погашения без комиссий. Алгоритм следующий:

- Подаёте заявление в отделении банка о досрочном погашении

- Предварительного уведомления не требуется

- Заявление должно содержать сумму платежа и номер счёта, с которого будет осуществлён перевод денежных средств

- Нет ограничений по минимальной части погашаемого досрочно кредита

- Дата исполнения погашения может приходиться на любой день (рабочий или выходной)

- Выплата процентов осуществляется за фактический период пользования средствами

- Есть возможность подачи подобного заявления через систему «Сбербанк онлайн»

Как видите, оформив такой кредит, вы не только получите снижение процентной ставки, но и возможность сэкономить, погасив кредит раньше назначенного срока. Так что это ещё один повод подать заявку прямо сейчас, чтобы не упустить возможную выгоду.

Важно! Старайтесь вносить обязательные платежи по кредиту в назначенный срок. В противном случае вам будет высчитана неустойка в размере двадцати процентов годовых за каждый день просрочки, со дня обязательного платежа по день фактической уплаты долга включительно.

Как видите, условия по рефинансированию у Сбербанка сейчас значительно изменились, и в настоящий момент погасить таким образом можно не только крупные займы или ипотечные кредиты, но и авто и потребительские кредиты, кредитные карточки и дебетовые с овердрафтом. Расширяя таким образом список продуктов, банк привлекает к себе гораздо больше клиентов. Также это на руку и самим клиентам, ведь теперь они могут изменить в лучшую сторону условия по гораздо большему числу продуктов, что несомненно является плюсом.

Оформляя рефинансирование кредита Сбербанка в Сбербанке (также для физических лиц в 2018 году предлагается рефинансировать и многие другие продукты в том числе и сторонних банков), следует чётко понимать, что это по-прежнему кредит, который нужно погашать в назначенный срок. Этим он не отличается от ваших старых долговых обязательств. Так что во избежание различных штрафов и неустоек, старайтесь не допускать просрочек обязательных платежей. Ведь банк и так предлагает вам более комфортные условия, так что постарайтесь не испортить всё удовольствие от пользования данным продуктом.

Вам нужно узнать, как перекредитоваться в Сбербанке и стоит ли это делать? Мы предлагаем вам прочесть условия нескольких программ рефинансировании в банке и решить, имеет ли смысл вам переоформлять свою задолженность в этой организации.

Что такое рефинансирование?

Данная услуга подразумевает под собой перевод кредита из сторонней компании в Сбербанк. К примеру, вы до этого кредитовались в Ренессанс банке, а потом захотели перейти в Сбербанк. Ваш долг перед первым кредитором закрывается досрочно, и платить вы будете новому банку по новым условиям.

Что возможно сделать:

- снизить процентную ставку,

- уменьшить ежемесячный платеж,

- продлить срок действия договора,

- переоформить залог, либо вовсе убрать обременение,

- получить дополнительные денежные средства на личные цели,

- объединить несколько кредитов в один.

Перекредитование в определенных ситуациях является единственной возможностью снизить ежемесячную долговую нагрузку, избежать штрафов и высоких комиссий за просрочки, получить новый займ с более выгодными условиями и сохранить свою кредитную историю положительной. Больше об услуге читайте по этой ссылке .

Важным условием является наличие у вас положительной КИ, т.е. у вас не должно быть просрочек, штрафов и судов по прошлым или действующим займам. Кроме того, долги перед МФО перекредитовать нельзя.

Рефинансирование потребительского кредита

В Сбербанке предлагается одна из самых низких процентных ставок среди других банков, и его предложения позволяют объединить в одном кредите сразу несколько задолженностей. При этом в состав потребительского кредита может входить сам потребительский займ, автокредит, товарный кредит и долг по картам.

Кроме того, если вы переоформляете потребительский кредит и запрашиваете сумму не превышающую остаток по вашему действующему кредиту, вам не нужно будет собирать справки с работы о занятости и доходе.

Услуга предоставляется на следующих условиях:

- Сумма от 30 тыс. до 3 млн. рубл. В ней можно объединить до 5 различных займов, куда могут входить товарные и автокредиты, а также лимит по кредитке. Необходимо, чтобы их общая сумма составляла не более 1,5 млн. рубл., а срок действия был не менее 6 месяцев.

- Кроме того, есть возможность взять дополнительную сумму без увеличения платежа по займу. Подробнее ;

- Период кредитования максимально равен 5 годам.

- Процентная ставка составит от 11,5 до 12,5% годовых.

Рефинансирование ипотеки

В данном случае вы можете переоформить действующую задолженность перед другой компанией, и заключить новый договор в Сбербанке России. При этом вы дополнительно можете и другие займы, например, автокредит или карточку, а также получить наличные на собственные нужды.

- Сумма от 500 тысяч рублей,

- Процентная ставка от 9,5% годовых,

- Срок действия договора — до 30 лет,

- залога,

- Не нужна справка и согласие от первоначального кредитора.

При перекредитовании ипотеки гарантией возврата долга выступает недвижимое имущество, которое будет находиться в залоге у кредитора до полного возврата задолженности. Вам стоит заранее просчитать выгоду от перехода в другой банк, т.к. вам придется понести дополнительные расходы на переоценку жилья, его страхование, а также переоформление .

Обращаем Ваше внимание, что при оформлении рефинансирования, у Вас не будет возможности вернуть налоги через имущественный , предусмотренный статьей 220 Налогового Кодекса РФ

Требования к кредиту:

- Отсутствие текущей просроченной задолженности.

- Своевременное погашение задолженности в течение последних 12 месяцев.

- Срок действия рефинансируемого кредита на момент обращения не менее 180-ти календарных дней с даты заключения кредитного договора.

- Период времени до окончания срока действия кредитного договора - не менее 90 календарных дней.

- Отсутствие реструктуризации по рефинансируемым кредитам за весь период их действия.

Как определяется процентная ставка:

Как получить?

Заявка подается в любом отделении Сбербанка в регионе вашей регистрации. При этом нужно собрать стандартный пакет документов — паспорт с отметкой о прописке, справку о доходах, копию трудовой книжки. В случае с кредитованием под залог недвижимости, вам понадобятся бумаги и на неё тоже.

И если ваша заявка будет одобрена, с вами заключат новый кредитный договор и перечислят деньги на счет для закрытия первоначального займа. Долг нужно будет погасить и обратиться в банк для получения справки о закрытии кредита.

Эту справку необходимо принести в отделение Сбербанка для подтверждения целевого использования выделенных вам средств. Если этого не сделать в определенный период (до 2-ух месяцев), тогда ваша ставка может быть увеличена.

Необходимые документы:

- Заявление на получение займа

- Паспорт гражданина РФ (допускается наличие только временной регистрации , но с наличием документов о постоянной прописке).

- Справка о доходах (не запрашивается, если сумма займа равна остатку задолженности по погашаемым кредитам).

- Информация по ссудам, которые подлежат перекредитованию.