Деньги в управление на фондовом рынке. Где найти и как вложить в доверительное управление

Доверительным управлением называются оформленные на основании закона РФ договорные отношения между клиентом и управляющим. При этом первый из них передает свои права на управление активами, а второй открыто осуществляет управление доверенным ему капиталом, соблюдая интересы клиента.

Доверительное управление делится на три направления, каждому из которых присущи свои особенности.

Заботу о приумножении каких активов может доверить клиент управляющей компании

- Финансовых (денежных)

Прибыль получается путем составления индивидуального портфеля, содержащего ценные бумаги, с которыми проводятся операции согласно инвестиционной стратегии, оговоренной с клиентом. Деньги могут вкладываться в кредитование, строительство или производство.

- Ценных бумаг (акций, облигаций и так далее)

Операции совершаются с уже имеющимися в собственности клиента бумагами. При этом строго соблюдаются пропорции между риском и доходностью, зафиксированные в договоре.

- Иных видов активов (особо ценные бумаги, недвижимость, альтернативные вложения)

Управление осуществляется согласно индивидуальным условиям.

Кому и для чего отдают капитал в доверительное управление?

Доверительный вариант управления капиталом для клиента выгоден по двум основным аспектам — экономия временных и денежных ресурсов (не нужно тратить время на личное обучение, искать варианты вложений или находить свободное время для участия в торговле, содержать офис и штат сотрудников).

Доходность подобного инвестирования превышает доход от банковских вкладов.

Сегодня на рынке доверительного управления достаточно много предложений от управляющих компаний и частных трейдеров, занимающихся управлением активами. Но доверять свои средствами нужно профессионалам с многолетним опытом подобной деятельности и обязательным юридическим оформлением статуса управляющей стороны.

Огромное значение имеет инфраструктура, осуществляющая управление капиталом инвесторов. С этой точки зрения считается особо привлекательным доверить управление финансами банковской организации. Однако доходность при любом виде инвестирования имеет свой оптимальный горизонт. Нельзя забывать и о возможной степени риска. Поэтому так важна надежность во взаимоотношениях клиента с управляющей компанией.

Рейтинг компаний с доверительным управлением деньгами и ценными бумагами

В десятку лучших управляющих финансовых компаний с услугой доверительного управления входят ряд компаний.

- Сбербанк Управление Активами

Это одна из наиболее крупных компаний, предоставляющая услуги по управлению средствами на протяжении почти 20 лет. Сотрудники ЗАО «Сбербанк Управление Активами» накопили достаточно опыта и профессионализма, чтобы лидировать на данном рынке.

Неоднократное признание портфельных менеджеров лучшими в РФ наглядно свидетельствует об их глубоких знаниях и богатом опыте работы в сфере фондового рынка. До 2012 года у компании было другое название — «Тройка Диалог».

Услуга доверительного управления предоставляется частным лицам, корпоративным клиентам, страховым компаниям и пенсионным фондам.

Работники данной организации используют с десяток стратегий. Каждая из них обладает различным уровнем риска, периодом инвестирования и факторами инвестиционной привлекательности.

- ВТБ 24

В арсенале ВТБ 24 есть обширный перечень услуг в сфере инвестирования на фондовых и валютных рынках. В этом списке не последнее место отводится доверительному управлению.

Компании пользуются эффективными инвестиционными инструментами, в их основе — ряд базовых стратегий по управлению капиталом, нацеленных на разные перспективы клиентов.

Инвестору регулярно предоставляются отчеты, где отражены проведенные операции и состояние портфеля инвестиций. Если существенно меняются рыночные условия, то управляющая компания может рекомендовать внести изменения в инвестиционную декларацию.

Комиссионное вознаграждение компании зависит от результативного управления.

- Альфа-Капитал

Компания имеет многолетние наработки в сфере доверительного и продолжительного управления финансам своих клиентов. Она предоставляет услуги по персональному управлению активами с включением специального стандартного клиентского сервиса, дополненного рядом привилегий. Специалисты «Альфа-Капитал» регулярно анализируют рынок с целью отыскать инвестиционные точки, помогающие вести эффективное управление доверенным капиталом.

Диапазон предоставляемых продуктов достаточно широк

- Разнообразие стратегий, используемых при управлении — начиная от консервативных и заканчивая агрессивными.

- Большой выбор базовых активов — фондовый рынок, прямые инвестиции Private Equity.

- Диверсификация инвестиций, как в страновом, так и валютном варианте.

- Наличие уникальных стратегий, предлагаемых консорциумом «Альфа-Групп», разрешающих инвестиции в международные рынки.

Минимальный размер инвестиционного вложения — 15 000 000 рублей.

- Атон-менеджмент

УК «Атон-менеджмент» относится к когорте лидеров, работающих в сфере управления средствами клиентов. Эта организация предлагает услуги по инвестированию в ПИФы или открывает индивидуальный счет на доверительное управление. Последний вариант относится к персональному сервису.

Состоятельные вкладчики могут воспользоваться как простыми стратегиями с облигациями и депозитами, так и более сложными производными от инструментов финансового вида — ассортимент продуктов инвестирования достаточно широк.

В перечень финансовых услуг входит консультирование относительно инвестиций, проведение финансового аутсорсинга, классический банковский сервис, выполнение анализа финансовых проектов, оценка портфелей инвестиций и прочее.

- Банк Открытие

Банк «Открытие» относится к универсальным коммерческим банкам, предлагающим не только традиционные банковские продукты, но также ряд инвестиционных, пенсионных и страховых услуг. Крупные клиенты могут воспользоваться сервисом доверительного управления капиталом.

Используя накопленный опыт, тщательную экспертизу и широкую линейку инвестиционных продуктов, сотрудники компании помогают потребителю выбрать оптимальный вариант стратегии.

Учитываются требования заказчика относительно ликвидности, его валютные предпочтения либо горизонт инвестирования.

- БКС Премьер

Эта компания занимается оказанием индивидуальных услуг по доверительному управлению частными средствами уже 15 лет. В ее арсенале существуют различные стратегии , удовлетворяющие все предпочтения клиентов.

- Сохранение капитала (консервативный вариант) — применяется для тех, кто готов к минимальному риску и заинтересован в компенсации негативного эффекта от инфляции на длительное время.

- Умеренный рост (умеренная консервативность действий) -стратегия направлена на прибыльность, существенно превышающую доходность банковских вкладов. Однако возможно краткосрочное снижение цены портфеля.

- Сбалансированный рост (рациональный риск) – предлагается клиентам, нацеленным на доход, превышающий доходность от облигаций.

- Активный рост . Профиль риска относится к умеренно агрессивному. Для клиентов, желающих получить долгосрочный доход.

- Предлагаются и более агрессивные стратегии , предполагающие снижение активов, колебания портфельной стоимости и другие риски.

- ТРИНФИКО

Надежность и качество услуг этой компании имеет высокий уровень благодаря финансовому состоянию, характеристикам процесса инвестиций и разумному риск-менеджменту.

Основные задачи ТРИНФИКО — это неизменно высокие результаты в инвестировании не только на рынке капитала, но и в сфере ценных бумаг. Для тех, кто имеет желание получать доход от инвестиций, однако органичен временем и отсутствием знаний, предлагается сервис по доверительному управлению активами.

Основные принципы компании

- Отсутствие пустых обещаний о сверхприбылях.

- Направление усилий на получение максимального дохода.

- Согласование с клиентом политики инвестирования, разработанной на основе его целей, требований к риску, прибыльности и других пожеланий.

- Отсутствие конфликта интересов между активами компании и капиталом клиентов.

- Прямой доступ компании ко всем разделам рынков, где используются ценные бумаги и денежные средства.

- Профессионализм сотрудников и предоставление своевременной информации о конъектуре рынка и состоянии персонального счета.

Передача личных денежных средств в доверительное управление - один из лучших способов обеспечить себе стабильный . Он доступен каждому, у кого есть на руках некоторая сумма и желание пустить её в дело. Если верить статистическим данным IBISWorld , сегодня более 65% американцев выбрали доверительное управление деньгами как основной инструмент для приумножения своих капиталов.

И это неспроста.

Ведь такой подход позволяет любому человеку инвестировать деньги в выгодные проекты по всему миру, не меняя привычного образа жизни и не расходуя своё личное время на самостоятельное изучение рынка.

Что такое доверительное управление деньгами

Если говорить простыми словами, то доверительное управление - это передача человеком права на контроль за своими деньгами другому человеку или организации.

В деловой же терминологии под доверительным управлением подразумевается заключение договора между инвестором и управляющим, согласно которому первый передаёт свои деньги в управление, а последний пускает их в оборот, получая в качестве вознаграждения определённый процент от дохода.

Доверительное управление денежными средствами на фондовом рынке

По сути под доверительным управлением деньгами на 90% подразумевается ДУ на фондовом или валютном рынках , так как там обращаются самые ликвидные товары.

- Вся пенсионная система США находится на биржах NYSE, NASDAQ, COMEX и других.

- 93% являются акционерными обществами, и только в них инвестируют почти 40% американцев.

Активы практически всех инвестиционных фондов, — все это активы фондового рынка.

Доверительное управление капиталом с помощью частных трейдеров или брокерских контор - потенциально очень прибыльное дело с защищенными рисками.

Вступая в ДУ, даже самый далёкий от тонкостей работы с фондовым рынком человек может в кратчайшие сроки преумножить капитал. Из этого и вытекают основные преимущества ДУ профессиональным участникам:

- Профессиональное управление подразумевает не только аналитический подход, но и более выгодные условия для покупки и продажи активов, снижая общие издержки.

- Благодаря аккумуляции капиталов инвесторов, ДУ позволяет создать диверсифицированные портфели .

- Отсутствие перерыва в управлении инвестициями. Неважно, какие жизненные ситуации возникнут у человека - его деньги всегда будут продолжать работать на него в режиме 24/7/365.

Для примера доверительного управления на фондовом рынке, возьмем финансовый холдинг ФИНАМ, который является одним из крупнейших не только на отечественном, но и на мировом рынке. С момента своего основания в 1994 году он неизменно входит в пятёрку лучших отечественных брокеров и открывает инвесторам доступ к биржам Европы, Азии и США.

Одна из самых востребованных услуг инвестхолдинга - доверительное управление на рынках акций США и Европы.

Минимальная сумма для старта - $80 000 ; средняя годовая доходность 16% при максимально возможной просадке 15% . Плата за управление зависит от темпов роста прибыли и составляет 25% если на счету менее $100 000 и 20% , если сумма на счету клиента больше ста тысяч.

Конечно, многим доходность в 13-16% годовых покажется очень маленькой, но именно так обстоит дело, когда речь идет не о $1000, а в сотни раз больше . Даже с такой доходностью можно добится невообразимых результатов благодаря реинвестициям и .

Для людей с небольшим капиталом, есть и другие возможности, которые не исключают заработок на фондовом рынке.

Доверительное управление активами на валютном рынке

Сегодня доверительное управление на валютном рынке предлагают крупные брокерские компании, деятельность которых лицензируется финансовыми регуляторами, а все стороны получают гарантии.

Сегодня одним из таких брокеров является , который имеет лицензию на деятельность от ЦБ РФ . Альпари создал специальный тип счета — . Именно такой счет открывает трейдер, который хочет чтобы в него вложили деньги. Статистика этого счета открыта и все инвесторы могут ее просматривать и сравнивать с другими. Если трейдер показывает стабильную прибыль на протяжении полугода или года, в него имеет смысл вложить деньги. Минимальные вложения начинаются от $10 .

В каждый ПАММ счет, то есть управляющего трейдера, могут вложить неограниченное количество инвесторов, а прибыль будет распределяться пропорционально вкладу.

Если вы вложили $100 , а управляющий принес за месяц 10% прибыли, то ваша прибыль составит 10% от суммы вашего вклада. Правда управляющий возьмет не большую комиссию от суммы прибыли за ДУ. Как правило, это 20-30%.

Интересно то, что количество ПАММ счетов большое, и каждый инвестор может создавать , инвестируя в разных управляющих.

У человека есть разные способы извлечь из своего капитала дополнительную прибыль. И доверительное управление на биржах или фондовых рынках однозначно является одним из лучших. Оно даёт возможность увеличить размер своих финансов без особого труда и участия в сомнительных схемах.

Больше всего оценят преимущества доверительного управления малые и средние инвесторы, которые имеют и другие источники доходов, но при этом могут не отнимая личного времени, начать получать дополнительный доход. Ведь вкладывая, к примеру, в низкодоходные фонды, они могут обеспечить себе хоть и небольшую, зато стабильную прибыль в долгосрочной перспективе при минимальном личном участии. Так что доверительное управление можно считать универсальным средством для умножения капитала вне зависимости от того, сколько денег у инвестора в кармане, тем более, что предложения есть на любой вкус.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Как правильно выбрать брокерскую компанию

Брокер - посредник на рынке между вами и продавцом ценных бумаг, т.е. тот, кто покупает для вас бумаги. Если вы решили самостоятельно вкладывать деньги в ценные бумаги, вам будут необходимы услуги профессионального посредника — брокерской компании. По российскому законодательству торговать на бирже можно только через компанию, имеющую лицензию ФСФР на осуществление брокерской деятельности. Брокер по поручению клиентов проводит сделки с ценными бумагами. Брокером может быть банк или инвестиционная компания. Сейчас таких компаний множество. Как же выбрать среди них своего брокера?

Для начала главное — научиться задавать грамотные вопросы и уметь понимать ответы. Как это сделать, мы расскажем на примере реальных вопросов, которые задают начинающие участники фондового рынка.

ВОПРОС: На котировки ценных бумаг влияет ситуация на мировых рынках (цены на нефть, металлы, курсы валют и т.п.), а также показатели работы компаний, чьи акции обращаются на фондовом рынке. Для принятия решения о покупке или продаже акций очень важны и сами эти данные, и комментарии специалиста. Где я могу их получить? Оказывает ли эту услугу брокер?

ОТВЕТ: Во многих брокерских компаниях существует аналитический отдел. Его специалисты, как правило, готовят ежедневные обзоры рыночной ситуации, где обозначаются ключевые новости предприятий, политики и экономики, а также даются комментарии к рыночной ситуации и прогнозы. Ну а для того чтобы быть в курсе происходящего в мире каждую минуту, вы можете воспользоваться лентой новостей в режиме on-line на сайте вашей брокерской компании. Кроме этого, брокер может предложить вам индивидуальные консультации в соответствии с вашими пожеланиями. Поэтому при выборе брокерской компании обязательно узнайте, какого уровня аналитический сервис предоставляется клиенту.

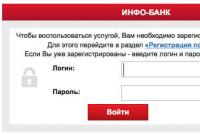

В: Планирую совершать покупку-продажу ценных бумаг через интернет. Но, честно говоря, плохо представляю себе, как это делается. А если случится сбой на компьютере или у меня в какой то важный момент вообще не окажется компьютера под рукой, то как я буду управлять своим счетом?

О: Для того чтобы вы имели возможность проводить торговые операции через интернет, брокер предоставит вам компьютерную программу. Вы ее установите на свой компьютер и с ее помощью сможете подавать поручения на сделки, следить за состоянием своего счета, видеть котировки и графики ценных бумаг. Если по какой-либо причине у вас нет доступа к компьютеру, то брокер примет у вас поручение на сделку по телефону и также по телефону сможет проинформировать вас о ситуации на рынке. Чтобы обезопасить себя и клиента, при работе «с голоса» брокеры используют специальные пароли клиентов. Этот момент нужно обязательно прояснить при заключении договора с брокером.

В: Как оплачиваются и сколько стоят услуги брокера?

О: Существует несколько видов комиссий, действующих при брокерском обслуживании:

комиссия брокера за сделки;

комиссии третьих лиц (биржи, клиринговые и депозитарные центры);

плата за открытие счетов;

плата за обслуживание депозитарного счета;

плата за пользование системой интернет-трейдинга;

проценты за использование маржинальных (кредитных) ресурсов;

плата за неторговые операции (ввод, перевод, вывод денежных средств и ценных бумаг).

При заключении договора с брокером особое внимание следует обратить на размер комиссии брокера за ваши сделки, то есть на то, какую плату он берет за каждую операцию, проведенную по вашему поручению. Как пра вило, эта комиссия невысока (она составляет в среднем 0,05-0,2% от суммы сделки) и чем больше дневной оборот сделал клиент, тем меньше процент с каждой сделки взимает брокер (оптом — дешевле). Комиссии третьих лиц еще ниже. Например, комиссия ММВБ составляет 0,01% за сделку.

Такие затраты, как плата за открытие счета, комиссия за обслуживание счета, плата за пользование системой интернет-трейдинга являются фиксированными. Если говорить о средних значениях, то комиссия за обслуживание счета может составлять 100-150 руб. в месяц, плата за систему интерент-трейдинга — 300-600 руб. (как правило, если комиссия брокера за сделки превышает эту сумму, то плата за систему интернет-трейдинга не взимается).

В: С какой суммы можно начинать операции на бирже?

О: Брокерские компании изначально требуют внесения минимального депозита, то есть той суммы, которой вы будете управлять. Сегодня она составляет, как правило, 50 тыс. руб.

В: Как я определю, насколько надежна брокерская компания?

О: Вы можете определить надежность брокера, оценив следующие моменты. У компании должны быть лицензии ФСФР (ФКЦБ) на право ведения брокерской деятельности (дополнитель ное преимущество — лицензия на депозитарную деятельность, она позволит вам хранить акции в брокерской компании). Проверьте, не было ли прецедентов отзыва лицензии. Еще очень важен опыт работы брокера на фондовом рынке.

Также стоит обратить внимание на то, какую категорию надежности имеет инвестиционная компания по профессиональному рейтингу, который составляет Национальное рейтинговое агентство (НРА).

Совет 1 Если вы совершаете операции через брокера, внимательно читайте его отчеты. Брокер должен предоставлять вам информацию обо всех совершенных операциях и о комиссионных вознаграждениях, которые были им удержаны

Совет 2 При заключении договора на доверительное управление внимательно ознакомьтесь с его содержанием, обратите внимание на то, раскрыты ли в нем все используемые термины, предусмотрена ли возможность вывода денежных средств до окончания срока действия договора.

Не менее года Чаще всего договор доверительного управления заключается сроком на один год с возможностью продления. Помните, что, выбрав доверительное управление, вы выбрали долгосрочную стратегиюинвестирования. Именно длительность действия договора позволит вам с большой вероятностью получить желаемый результат

Как правильно выбрать доверительного управляющего

Механизм доверительного управления следующий: вы отдаете деньги в управление инвестиционной компании, договариваетесь о стратегии управления (какие бумаги и при каких условиях покупать и продавать) и заключаете соответствующий договор. Получается, что вы совершаете операции на бирже, но не тратите время на ежедневный мониторинг рынка и нервы на сомнения при принятии решений. Как правило, доверительное управление приносит прибыль выше, чем ПИФ, потому что обладает большей гибкостью (можно совершать операции, по закну недопустимые для ПИФов).

Основной недостаток доверительного управления — сравнительно высокий порог входа, то есть сумма, которой компания согласится оперировать на условиях доверительного управления.

В: Я хочу внести 100 тыс. руб. в доверительное управление. Куда мне лучше обратиться?

О: Для начала просто сравните предложения нескольких компаний. Посетите их, лично поговорите с управляющими. Узнайте, какую годовую доходность показала каждая компания по услуге доверительного управления. Обращайте внимание на динамику, смотрите результаты не только за последний год, а за несколько лет (если компания занималась доверительным управлением в эти годы). Хотя, конечно, делать выбор, опираясь исключительно на доходность за прошлые периоды, нельзя. Это все равно, что управлять автомобилем, глядя исключительно в зеркало заднего вида…

Поэтому используйте еще несколько аналитических способов оценки. Например, вы можете поинтересоваться общей суммой активов, находящихся в управлении у данной компании, — это тоже пункт для сравнения. Ну и конечно, зайдите на сайт компании: насколько информация, представленная там, актуальна и полезна? Есть ли на нем ежедневные аналитические обзоры и рекомендации по отдельным эмитентам? Положительные ответы на эти вопросы говорят о хорошо поставленной работе аналитической службы и о том, что компания внимательно следит за всеми изменениями на фондовом рынке.

И разумеется, у компании, предлагающей услугу доверительного управления, обязательно должна быть лицензия на осуществление такой деятельности. На нашем сайте даны Крупнейшие брокеры-операторы фондового рынка России.

В: Кто гарантирует, что все мои средства будут в сохранности?

О: Абсолютной гарантии от потерь на фондовом рынке не бывает. Однако в договоре доверительного управления должен быть обозначен диапазон риска. Например, от 0 до 20%. Если вы, подписывая договор, обозначаете уровень допустимого риска в 10%, то это значит, что теоретически вы можете потерять до 10% своей изначальной суммы. Но не более! Кроме того, когда будете заключать договор, убедитесь, что в нем прописано, что внесенные вами средства могут использоваться исключительно в ваших интересах и должны находиться на отдельных счетах. Это значит, что ваши деньги будут доступны только для совершения операций на фондовом рынке, а их сохранность будет обеспечена независимо от финансового состояния компании, осуществляющей доверительное управление.

В: Будет ли мне гарантирована доходность по услуге доверительного управления?

О: Законодательство запрещает гарантировать доходность по доверительному управлению, так как развитие ситуации на фондовом рынке невозможно указать с абсолютной точностью, а можно только прогнозировать.

В: Какие налоги мне придется платить?

О: Налог на доход физических лиц составляет 13% от полученного вами дохода. Если компания, осуществляющая доверительное управление, является налоговым агентом, то удержание налога и оформление бумаг будет осуществляться специалистами самой компании. Кроме того, в сервис по доверительному управлению может быть включена услуга по налоговому консультированию.

В: Какие законы регулируют деятельность доверительного управляющего?

О: В Гражданском кодексе РФ этому вопросу посвящена отдельная глава. Кроме Гражданского кодекса РФ основным документом, регулирующим доверительное управление, является Постановление Федеральной комиссии по ценным бумагам №37 от 17 октября 1997 г., а также другие Постановления ФСФР.

В: Чем отличаются друг от друга компании, предлагающие доверительное управление?

О: Компании могут различаться по первоначальной сумме, которую требуется внести.

Например: 50, 100, 300 тыс. руб. и выше. Кроме того, при заключении договора вы выбираете определенную стратегию управления. Как правило, стратегия отражает соотношение «риск-доходность», которого будет придерживаться доверительный управляющий. Каждая компания обычно предлагает несколько стратегий, в которых уровень риска варьируется от 0 до 25% (редко выше). При этом, как правило, со всеми средствами, находящимися на одной стратегии, совершаются одинаковые операции. То есть вам нужно выбрать компанию, удовлетворяющую сразу всем вашим пожеланиям по сумме и уровню риска.

Зарабатывать на фондовом рынке хотят многие. Но далеко не все проявляют желание вникать в глубины фондового рынка и разбираться в его тонкостях. А разве это обязательно? – Обязательно. Но, как оказывается, не всегда. Для получения прибыли необходимо совсем немного – передать свои в управление настоящим профессионалам.

И действительно, если человек является опытным инвестором или трейдером и работает на фондовом рынке не один год, то он способен с большей эффективность вложить ваши деньги в акции или , обеспечив при этом безбедное существование. Вот это и есть . Вы () передаете свои другому человеку с целью их приумножения за счет проведения ряда операций на фондовом рынке. Все просто.

Что происходит с правом собственности на передаваемое имущество? Естественно, оно остается у вас, а сам управляющий подобных привилегий не получает. Это делается для того, чтобы избежать махинаций с его стороны. Задача управляющего – увеличивать . Зачем это ему? Чтобы получить вознаграждение за свои услуги. Здесь все просто. Если работает успешно, то он берет процент от полученной прибыли (оговаривается с инвестором в индивидуальном порядке).

На сегодня можно выделить два основных вида доверительного управления: первое – коллективное, второе - индивидуальное. В чем особенности каждого из них:

- коллективные инвестиции

– это лучший вариант для мелких инвесторов, у которых нет достаточных средств для самостоятельного инвестирования, но есть желание подзаработать на фондовой бирже. Зачем же отказывать себе в удовольствии? Коллективное доверительное управление – ПИФы, ОФБУ;

имеет более простой смысл. Здесь осуществляется передача инвестиционного портфеля одному специалисту. По сути, только один (инвестор) ведет исключительно ваши дела.

Давайте подробнее рассмотрим варианты коллективного доверительного управления, ведь именно оно в последние годы набирает максимальной популярности.

ПИФы (паевые инвестиционные фонды)

У вас есть небольшая сумма на руках и очень хочется пустить ее в прибыльное дело, получив при этом ? - Можно обратить внимание на ПИФы. Вам не нужно следить за состоянием рынка и уделять время чтению большого количества литературы. Паевые инвестиционные фонды буквально созданы для непрофессиональных инвесторов, которые не обладают должным опытом торговли на фондовой бирже или попросту не имеют времени, чтобы этим заниматься. В чем преимущества ПИФов? Здесь можно вложить любую сумму, начиная с тысячи рублей и заканчивая несколькими миллионами. Конечно, инвестировать малые средства бессмысленно – большого дохода все равно не получить. По своей сути – это «денежный сундук», в который несколько инвесторов складывают свои честно заработанные средства. В дальнейшем профессиональный управляющий берет деньги из этого «сундука» и пытается приумножить капитал на фондовом рынке. Как он это делает? Все как обычно – осуществляются вложения в в акции, облигации и прочие . – это не юридическое образование, как считают многие новички. Тогда что же это? – Обычный имущественный комплекс, который отдается в распоряжение управляющей компании. В свою очередь управляющая компания должна иметь разрешение на ведение такого рода деятельности. Полученная лицензия дает шанс осуществлять управление ПИФами, инвестиционными фондами, негосударственными пенсионными фондами и так далее. В последние годы получение лицензии дало возможность управлять страховыми резервами, резервами негосударственных ПФ и так далее. С приходом пенсионной реформы появился еще один вид доверительного управления, когда граждане передают накопительную часть своих пенсионных сбережений. Подобные права сегодня имеет около 55 компаний. Сразу стоит отметить, что инвесторы в ПИФах (пайщики) не получают прибыль в виде дивидендов или процентов. Общая прибыль складывается в зависимости от доли инвесторов на фондовом рынке (стоимости каждого пая в отдельности). К примеру, если цена пая возросла, то его можно продать и на разнице получить немалую прибыль. В случае с депозитами можно быть уверенным в определенной прибыли. В ПИФах никаких гарантий нет. Здесь все зависит от цены на акции (облигации), которые входят в ПИФа. Цена ценных бумаг возросла – пайщики «в плюсе», цена упала – «в минусе». Но даже это не перекрывает все преимущества ПИФов, которые считаются одним из самых надежных, доступных и доходных способов получения прибыли, как для опытных инвесторов, так и для новичков. Популярность ПИФов подтверждается существенным увеличением их числа на фондовом рынке.

ОФБУ (общие фонды банковского управления)

У отечественного инвестора есть еще одна возможность с выгодой вложить деньги. По своей сути ОФБУ очень похожи на ПИФы. В чем здесь особенность? Банк собирает деньги инвесторов и аккумулирует их в один общий на финансовом рынке. При этом учреждать ОФБУ могут только крупные банки, с капиталом более 100 миллионов рублей. Что интересно, в одном банке может быть организовано и несколько мощных фондов (здесь все зависит от управленческой стратегии). Чем же тогда различаются ПИФ и ОФБУ? Во-первых, у пайщиков есть разные возможности по вложению своих средств. К примеру, в ОФБУ можно работать с отечественными и иностранными ценными бумагами, валютой и драгоценными металлами. Также есть шанс торговать опционами и фьючерсами. Во-вторых, ПИФы жестко контролируются внешними организациями, что защищает пайщиков от недобросовестных участников рынка. С другой стороны, ОФБУ обладают более гибким управлением, что позволяет рассчитывать на высокую прибыль. Но либеральное отношение к капиталу со стороны ОФБУ совсем не означает, что с деньгами вкладчиков можно делать все, что угодно. У каждого банка, который осуществляет подобный вид деятельности, есть так называемая инвестиционная декларация. В документе содержится вся о виде ценных бумаг, которые входят в портфель, доле средств, диверсификации вложений и так далее. Стоит отметить, что ОФБУ не может вкладывать больше 15% активов в ценные бумаги одной лишь компании, что защищает средства от непредвиденных потерь. Нельзя не отметит и еще одно отличие между ПИФами и ОФБУ. В ПИФах можно покупать паи исключительно за рубли. В ОФБУ возможности более широкие. Можно инвестировать в доллары, ценные бумаги, евро, драгоценные металлы и многое другое. В случае инвестиций в ОФБУ между инвестором и банком заключается договор. При этом управляющий должен передать в качестве аргумента (данный документ подтверждает факт передачи ценностей в доверительное управление). Сертификат, в свою очередь, не является ценной бумагой. По своей сути это обычная . Что касается доходов, то никаких гарантий нет. Снова-таки, многое зависит от доходности инвестиционных активов и опыта самого управляющего. В отличие от ПИФов количество ОФБУ в России гораздо меньше.

Индивидуальное доверительное управление

Как мы уже упоминали, ОФБУ и ПИФы – это коллективное инвестирование. В случае с ПИФом управление поручается управляющей компании, а с ОФБУ – банку. При этом пайщики не оказывают никакого влияния на управление фондом. Если у вас на руках есть большая сумма, то лучше отдать предпочтение индивидуальному доверительному управлению. В этом случае деньги передаются профессиональному трейдеру (инвестору), который имеет лицензию на подобный вид деятельности. В случае индивидуального доверительного управления специалист осуществляет самостоятельное управление инвестиционным портфелем. При этом стратегия управления выбирается с учетом требований клиента. Вот как раз в наличии более продвинутых стратегий и лежит разница между ПИФами и индивидуальным доверительным управлением. В последнем случае трейдер (инвестор) может использовать самые различные стратегии, плоть до спекуляций. в этом случае может быть сформирован из самых различных ценных бумаг, в том числе акций и облигаций. Вы, как инвестор, имеете право устанавливать параметры портфеля, которых управляющий должен будет придерживаться. В частности, можно самостоятельно определять его структуру и состав, соотношение доходности, ликвидности и риски. Все эти тонкости сделки обязательно прописываются в инвестиционной декларации. Если рыночная конъюктура меняется, то управляющий может с легкостью изменить и стратегию. Если, к примеру, произошло падение рынка акций, то весь капитал оперативно перекладывается из акций, в облигации, что обеспечивает максимальную стабильность трейдеру. Суммы доверительного управления обычно исчисляются сотнями тысяч долларов. Если речь идет о меньшей инвестиции, то могут использовать стандартные стратегии. Сегодня все чаще управляющие компании делают предложение об одновременно вложении средств в ПИФы и индивидуальном доверительном управлении.

рынка акций, то весь капитал оперативно перекладывается из акций, в облигации, что обеспечивает максимальную стабильность трейдеру. Суммы доверительного управления обычно исчисляются сотнями тысяч долларов. Если речь идет о меньшей инвестиции, то могут использовать стандартные стратегии. Сегодня все чаще управляющие компании делают предложение об одновременно вложении средств в ПИФы и индивидуальном доверительном управлении.

Выводы

Если вы относите себя к среднему или крупному инвестору и на руках есть необходимая сумма, то лучше отдавать предпочтение индивидуальному управлению. В этом случае можно рассчитывать на более гибкую стратегию со стороны трейдера и максимальную прибыль. Если свободных средств не так много, то лучший вариант – ОФБУ или ПИФы. Удачи.Будьте в курсе всех важных событий United Traders - подписывайтесь на наш

Тема доверительного управления и вложения в фонды для меня очень сложная. Каждый раз, когда она встает передо мной, я не знаю, что проще для человека – управлять деньгами самому или доверить профессионалам. Наверное, это покажется странным, ведь ответ кажется очевидным!

Доверительное управление – мы все сделаем за вас!

Стоит выбирать такие формы доверительного управления средствами, которые обладают демократичным входным порогом.

Доверительное управление на фондовом рынке исключает собственные технические ошибки, освобождает время, осуществляется людьми, которые являются биржевыми профессионалами. Да, это все так, но…

Управляющий торгует по строго заданной стратегии, которая имеет определенные показатели по уровню риска. Когда вы вкладываете деньги, указанные риски для вас приемлемы (иначе вы бы не вкладывались), но со временем жизненные обстоятельства могут измениться, и вероятная просадка перестанет быть для вас допустимым. Вы, конечно, сразу можете выбрать другого управляющего или фонд с более низким уровнем риска, но зачастую люди этого не делают, попадая в некую , – им жалко и обидно выходить из стратегии.

Стоит ли задумываться о том, что ваш уровень риска когда-то может измениться, ведь предугадать все невозможно? - Не знаю.

Мне комфортнее торговать самостоятельно. Тогда под влиянием жизненных обстоятельств я могу то притормозить коней, то дать им волю. Благодаря этому я всегда чувствую себя комфортно.

Как выбрать управляющего на фондовом рынке?

Если все же у человека никак не получается торговать самому – нет возможности, желания или психологически сложно, то в этом случае стоит выбирать такие формы доверительного управления средствами, которые обладают демократичным входным порогом.

Подобные продукты предлагают компании с именем – все проводится по российскому законодательству и есть возможность мобильно перекладывать деньги из одной стратегии в другую.

Зачем нужен старт с небольшой суммы? Чтобы вы могли начать инвестирование со свободной и комфортной суммы, потеря которой не повлияет на ваше благосостояние.

Зачем нужна компания с именем? Заметьте, именно компания, а не какой-то отдельный гуру. Это гарантия того, что ваша стратегия будет функционировать постоянно, независимо от отдельной личности. Это гарантия, что стратегию формализовали, исследовали и проверили.

Зачем гарантии в рамках российского законодательства? Почему не доверительное управление или иностранный фонд? Ответ напрашивается сам собой: чтобы не попасть в руки мошенников! Перед нами и так постоянно маячит рыночный риск, зачем создавать искусственные трудности.

Важность мобильности капитала, думаю, пояснять не нужно. Но помните, бегать от стратегии к стратегии в случае временных просадок не нужно. Если стратегия не выходит за рамки декларируемого риска, то она заслуживает доверия. Перекладываться можно только при изменении жизненных обстоятельств. Но я надеюсь, что с вами никогда ничего подобного не произойдет. Пусть на вас обрушатся шальные деньги, премии, выигрыши в лотерею, чтобы вы могли по своим стратегиям не снижать, а увеличивать уровень риска!